Nachhaltiger durch KI

Die Welt befindet sich im Wandel – auch für Banken. Neben einer unter Druck stehenden Profitabilität müssen Institute die Digitalisierung sowie die Transformation zu mehr Nachhaltigkeit bewältigen. Das Digitalprojekt der Volksbank pur mit ihrem Partner zeigt, wie gleichzeitig die Ertragskraft der Bank gesteigert und die Nachhaltigkeit der Firmenkundinnen und -kunden erhöht werden kann.

Mit der Veröffentlichung des Chatbots ChatGPT durch das US-Tech-Start-up Open AI Ende vergangenen Jahrs scheint die Digitalisierung eine neue Stufe erreicht zu haben. Die so genannte generative künstliche Intelligenz (KI) ist in der Lage, auf Anfrage Texte sowie Bilder, Musik, Videos, Programmiercodes oder andere Dateien zu kreieren.

Die KI erkennt in den Datenmassen wiederkehrende Muster und lernt kontinuierlich dazu. Dabei geht es nicht um die Erstellung „lustiger“ Bilder, Deep Fakes oder den Ersatz kreativer menschlicher Leistung. Bei kommerziellen und industriellen Anwendungen geht es vielmehr darum, riesige Datenmengen schnell zu sichten, zu erkennen, zu sortieren und damit verwertbar zu machen sowie auf die speziellen Anfragen der Nutzerinnen und Nutzer individuell zu reagieren.

Denn letztendlich soll künstliche Intelligenz Menschen und Unternehmen unterstützen und nicht unbedingt ersetzen. Durch sie können Prozesse erheblich beschleunigt und vereinfacht werden, aber auch völlig neue Anwendungen mit erweiterten Geschäftsmodellen entstehen. In der Industrie ermöglicht generative KI beispielsweise, Millionen von Datensätzen in Sekundenschnelle zu verarbeiten, Bestellvorgänge oder Koordinationsprozesse zu beschleunigen und Modellierungen virtuell vorzunehmen.

Mehr Mut zu Geschwindigkeit

In der Finanzbranche kann der Einsatz von KI zum Gamechanger werden. Das könnte auch nötig sein. So offenbart die „Digital Banking Maturity“-Studie von Deloitte von Ende des Jahres 2022, dass deutsche Banken hinsichtlich ihrer digitalen Kundennähe im Retailsegment im internationalen Vergleich nicht mehr unter den besten 10 Prozent zu finden und nunmehr nur noch im Mittelfeld anzutreffen sind.

Dabei sind die Erwartungen der Kundinnen und Kunden infolge der Coronapandemie an die Verfügbarkeit von digitalem Banking gestiegen: Eine internationale Studie des Technologiedienstleisters Expleo vom Januar 2023 kommt zu dem Schluss, dass die Mehrheit der Entscheider in deutschen Finanzunternehmen das Tempo der Digitalisierung im eigenen Unternehmen als zu langsam empfindet.

Als Digitalisierungstreiber wird Kostendruck mit einem Anteil von 55 Prozent an erster Stelle genannt. Anders bei Entscheidern ausländischer Finanzdienstleister: Für sie ist das Kundenbedürfnis der wichtigste Treiber für die Digitalisierung. Und hier liegt eine enorme Chance für deutsche Finanzdienstleister. Denn nach dem „The Future of Financial Services Report 2022“ von YouGov vertrauen deutsche Verbraucher größtenteils traditionellen Banken. Gegenüber rein digital aufgestellten Finanzdienstleistern bestehen deutliche Sicherheitsbedenken.

Genossenschaftsinstitute können von dieser Skepsis gegenüber neuer Marktteilnehmer und dem bestehenden Vertrauensverhältnis der Bestandskundinnen und -kunden profitieren. Wenn auch in Deutschland Kundinnen und Kunden und ihre Bedürfnisse in den Mittelpunkt der Digitalisierungsstrategie gestellt werden, könnte dies zum Erfolg einer klassischen Hausbank beitragen.

Daten sind Kapital

Traditionelle Banken verfügen über eine Art von Kapital, das sich neue digitale Finanzunternehmen wie Fintechs erst mühsam aufbauen müssen: Kundenvertrauen. Das gilt nicht nur im Privatkunden-, sondern auch im Firmenkundengeschäft. Diese über Jahrzehnte aufgebaute Vertrauensbasis kann im Rahmen einer Digitalisierungsstrategie effektiv genutzt werden. Zu diesem Schluss kam die Volksbank Karlsruhe Baden-Baden – die durch Fusionen zur Volksbank pur wurde –, als sie die Zusammenarbeit mit dem Karlsruher Beratungs- und Softwareunternehmen Ili.Digital begann.

Im ersten Schritt stand die Frage im Mittelpunkt, wie die Volksbank ihr Geschäftsmodell digital erweitern kann, um zukünftig weitere Ertragsströme zu generieren. Dabei erschienen Beyond-Banking-Dienstleistungen – Services, die über das traditionelle Geschäft der Banken hinausgehen – als eine sinnvolle Option.

Eine Analyse zeigte, über welche Assets die Volksbank pur verfügt, die sie für den Ausbau ihrer digitalen Beyond-Banking-Dienstleistungen nutzen kann. Neben den langjährigen Beziehungen zu Privat- und Geschäftskunden aus der Region wurden die umfassenden Kundendaten und der damit verbundene Datenpool als weiterer immaterieller Vermögenswert identifiziert. Dabei bedingt das eine das andere. Durch die über viele Jahre aufgebauten Beziehungen zu ihren Kundinnen und Kunden konnte die Volksbank ihre Datenbasis stetig erweitern, die sie datenschutzkonform und nur für interne Zwecke nutzt.

Mehr Transparenz verlangt und notwendig

Nachhaltigkeit ist inzwischen ein relevanter Treiber für jedes Unternehmen. Dabei gehört es zur Aufgabe des Managements, sich zukunftsorientiert aufzustellen, mit teuren Ressourcen zu haushalten, Energiekosten zu senken und transparent gegenüber Kunden die CO2-Bilanz darzulegen. Darüber hinaus beeinflusst die Regulierung das Thema Nachhaltigkeit entscheidend. Im European Green Deal der Europäischen Union ist die Klimaneutralität Europas bis 2050 festgeschrieben. Im Rahmen des Deals gibt es eine Reihe von Gesetzespaketen.

Mit der in diesem Jahr in Kraft getretenen Corporate Sustainability Reporting Directive (CSRD), die erstmals ab 2025 umgesetzt werden muss, wird die Zahl der Unternehmen, die einen Nachhaltigkeitsbericht veröffentlichen müssen, deutlich ausgeweitet. Das betrifft auch die Genossenschaftsbanken. Nun werden beispielsweise alle Institute mit mehr als 500 Mitarbeiterinnen oder Mitarbeitern in die Pflicht genommen, einen ESG-Bericht zu erstellen.

Die CSRD misst dem Nachhaltigkeitsbericht faktisch den gleichen Stellenwert wie dem Geschäftsbericht bei, da dieser zukünftig innerhalb des Lageberichts integriert werden muss. Auch Unternehmen, die nicht von der CSRD betroffen sind, werden zunehmend an diesem neuen ESG-Transparenzstandard gemessen.

Durch die zunehmende Transparenzpflicht im Rahmen der CSRD sowie aus Eigeninteresse, die eigenen (Energie-)Kosten zu minimieren und dem Kundenbedürfnis nach nachhaltig produzierten Produkten zu entsprechen, werden sich Unternehmen zukünftig ein genaues Bild davon machen müssen, wie groß ihr CO2-Fußabdruck ist.

Diese Transparenz zu schaffen, ist in der Regel teuer und aufwändig. Es bindet interne Ressourcen und im Regelfall müssen Dienstleistungen zugekauft werden. Die Volksbank pur und ihr Partner machten dabei folgende Gleichung auf: Finanzdienstleister besitzen ökonomische Daten, die sie in die Lage versetzen, daraus den CO2-Fußabdruck der Firmenkundinnen und -kunden abzuleiten. Denn jeder Einkauf eines Unternehmens – sei es für Strom, Papier, Wasser, Benzin, IT, PCs, Kleidung und Putzmittel – läuft in die Betriebswirtschaftliche Auswertung (BWA) ein und wird in Summen und Saldenliste verarbeitet.

Verbindet man diese individuellen Firmendaten mit vorliegenden Produktionsdaten und dem CO2-Verbrauch der eingekauften Produkte und Dienstleistungen, ergibt sich ein valides Bild darüber, wie viel Kohlenstoffdioxid die Unternehmen jeweils im Jahr ausgestoßen haben.

KI berechnet CO2-Fußabdruck von Firmenkunden

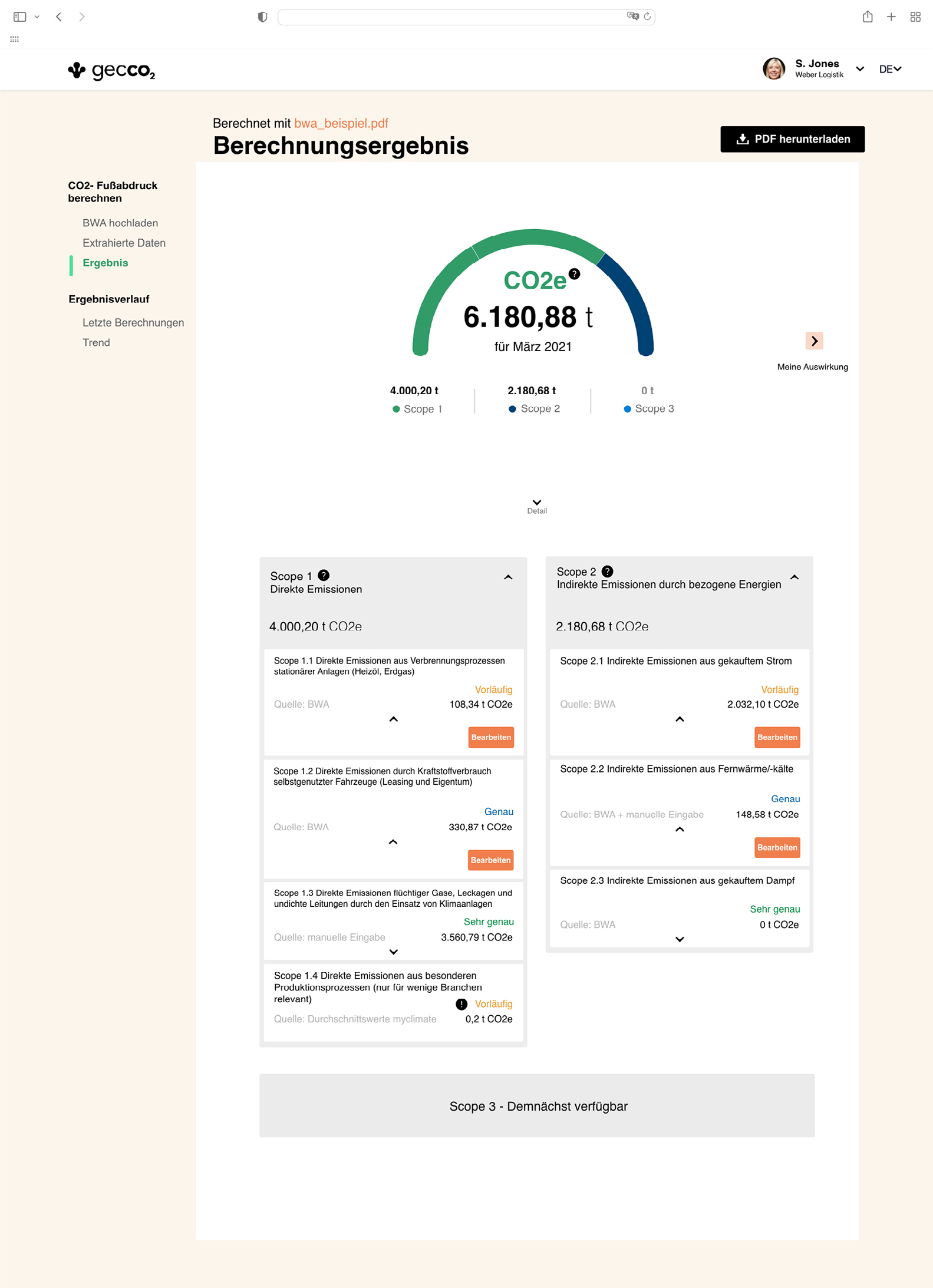

Faktisch mussten jetzt noch die Daten miteinander in Verbindung gebracht werden. Doch dies ist nicht einfach. Hier kann ein Modell helfen, das den Corporate Carbon Footprint (CCF) auf Basis generativer künstlicher Intelligenz berechnen kann. Für die Entwicklung und Evaluierung dieses Modells kooperierten Ili.Digital und die Volksbank pur mit dem Schweizer Beratungsunternehmen myclimate. Innerhalb von zwölf Wochen war der Prototyp des „gecco2“ getauften digitalen CCF-Rechners fertig entwickelt.

gecco2 ist ein selbstlernendes System, das sein Verhalten auf der Grundlage der gewonnenen Erkenntnisse bei der Informationsverarbeitung anpassen kann. Das bedeutet, je mehr Unternehmen daran teilnehmen, umso besser und genauer wird die Lösung, insbesondere in Bezug auf Vergleichbarkeit. Dies wird durch selbstlernende Algorithmen gewährleistet, die Muster und Gesetzmäßigkeiten erkennen und Lösungen entwickeln. Wenn ein Unternehmen beispielsweise in derselben Branche agiert wie ein anderes, für das schon mehr Daten zur Verfügung stehen, erkennt die KI dies und trifft Vorhersagen.

Der Entwicklungsprozess für die Fertigstellung des Rechners basiert auf dem agilen Prinzip des Build-Measure-Learn (BML). Hierbei wird eine Idee in kürzester Zeit umgesetzt. Nach Fertigstellung (Build) des Prototyps werden die Kundenreaktionen gemessen. Durch die Messung (Measure) der Kundenreaktionen kann neues Wissen (Learn) für die weitere Optimierung des Produkts gesammelt werden. Und ein neuer BML-Kreislauf beginnt. Das wird so lange fortgeführt, bis eine erste lauffähige Version entsteht, die den Kunden begeistern kann (Minimum Lovable Product). Hier war es nach 24 Wochen so weit.

Auch wenn der entwickelte CCF-Rechner bereits voll einsatzfähig ist, ist eine kontinuierliche Verbesserung seiner Leistung vorgesehen. Die Analyse verschiedener Dateitypen führt dazu, dass neue Informationen erhoben werden und die Datenberechnung sich kontinuierlich daran anpasst. Dies liegt in der DNA von generativer künstlicher Intelligenz, da die selbstlernenden Algorithmen mit zunehmender Datenbasis und Nutzungshäufigkeit die Genauigkeit verbessern. Im Moment arbeitet Ili.Digital an der Umsetzung der Messung von so genannten Scope-3-Emissionen mithilfe des Rechners.

In Übereinstimmung mit der Emissionsbilanzierung nach dem Greenhouse Gas (GHG) Protocol umfassen Scope-3-Emissionen alle vor- und nachgelagerten Emissionen entlang der Wertschöpfungskette eines Unternehmens. Diese machen den größten Anteil am gesamten Volumen der CO2-Emissionen aus und umfassen eine Vielzahl verschiedener Emissionsquellen wie zum Beispiel die Emissionen aus der Herstellung eingekaufter Waren und Dienstleistungen. Die Erfassung und Berechnung der Scope-3-Emissionen sind deshalb auch sehr aufwändig und komplex. Für jeden Teilbereich gibt es eine Reihe möglicher Berechnungsmethoden, die im GHG-Protokoll festgelegt sind. Die KI von gecco2 identifiziert auf der Grundlage der eingegebenen Daten die Methode mit der höchsten Genauigkeit.

Mit der digitalen Desktopanwendung gecco2 können die Firmenkunden der Genossenschaftsbanken ihren CO2-Fußabdruck vollständig berechnen. Dafür muss der Rechner mit den ökonomischen Daten aus der BWA und der Summen und Saldenliste gespeist werden. Das Modell wurde anhand von zahlreichen BWAs trainiert, die repräsentativ für die gängigsten Formate auf dem deutschen Markt stehen. Der Upload der Daten dauert nur wenige Sekunden. Im ersten Schritt lesen die Algorithmen des Tools die Daten aus und bewerten sie nach ihrer Relevanz für den CO2-Fußabdruck.

Danach erfolgt die Berechnung des CO2-Fußabdrucks, aufgeschlüsselt nach Scope-1-, Scope-2- und Scope-3-Emissionen sowie nach weiteren Unterkategorien der jeweiligen Scope-Emissionsarten. Dadurch können Unternehmen einen genauen Einblick erhalten, in welchem Bereich der größte CO2-Verbrauch vorliegt und zielgerichtet entscheiden, wie sie aktiv an der Verringerung des Ausstoßes des schädlichen Treibhausgases arbeiten können.

Für die Berechnung des CO2-Fußabdrucks mithilfe des entwickelten Rechners ist kein komplexes Nachhaltigkeitsprojekt notwendig. Der gesamte Prozess nimmt nur maximal zwei Minuten in Anspruch, um erste Ergebnisse zu produzieren.

Gemeinsam digitaler werden

Einen deutlichen Aufwand verzeichneten die Volksbank pur und ihr Partner bei der Erfüllung der bankspezifischen Regularien. Dafür musste die Volksbank pur im Rahmen des durch die MaRisk-Verordnung der BaFin vorgeschriebenen Neu-Produkt-Prozesses ein Konzept ausarbeiten, in dem die Auswirkungen des neuen Produkts auf das Risikoprofil und Risikomanagement der Bank genau eruiert werden. Hier vergingen nochmals 16 Wochen bis die entsprechenden regulatorischen Auflagen erfüllt waren. Mittlerweile wurde der Rechner als fertiges Produkt innerhalb der genossenschaftlichen FinanzGruppe ausgerollt.

Diese erste Zusammenarbeit zwischen Ili.Digital und der Volksbank Karlsruhe Baden-Baden war der Startschuss für weitere gemeinsame Digitalisierungsprojekte. Mit der Gründung der Volksbank Digital Solution wurde eine Tochtergesellschaft gegründet, um Digitalprojekte schneller und effektiver umzusetzen und zur Produktreife zu bringen.

Dieser Erfolg zeigt, dass Banken den technologischen Fortschritt nicht als Hürde, sondern als Chance begreifen sollten. Denn mithilfe von KI eröffnen sich neue Möglichkeiten für Finanzdienstleister, mit vorliegenden Daten – auf der Basis einer vertrauensvollen Nutzung und Einhaltung der regulatorischen Bestimmungen – neue und innovative geschäftliche Wege zu gehen.

Matthias Hümpfner ist Vorstandsvorsitzender der Volksbank pur eG.